未來環氧乙烷及下游產業鏈如何布局

環氧乙烷是乙烯重要的衍生物,主要用于制造乙二醇、聚羧酸減水劑聚醚單體、合成洗滌劑、非離子表面活性劑、抗凍劑、乳化劑以及縮乙二醇類產品。伴隨近幾年環氧乙烷產能的快速增長,未來環氧乙烷行業面臨產能過剩的局面將難以避免。而考慮下游產品較為單一,新產品開發速度緩慢,未來環氧乙烷及下游產業鏈如何布局?市場競爭壓力下行業如何發展?新進入者存在哪些威脅?下面我們通過波特五力模型,對環氧乙烷及下游產業發展進行剖析。

備注:波特五力模型是邁克爾·波特(Michael Porter)于20世紀80年代初提出。波特五力模型將大量不同的因素匯集在一個簡便的模型中,以此分析一個行業的基本競爭態勢。五種力量模型確定了競爭的五種主要來源,即供應商和購買者的討價還價能力,潛在進入者的威脅,替代品的威脅以及來自在同一行業的公司間的競爭。波特五力模型是企業制定競爭戰略時經常利用的戰略分析工具。

一、現有競爭者的競爭能力: 國有石化企業仍占主導 民企較為分散

環氧乙烷易燃易爆,不易長途運輸,因此有強烈的地域性。2018年我國環氧乙烷產能476萬噸,實際產量僅281萬噸左右,裝置開工率約66.5%。據不完全統計,未來幾年國內環氧乙烷產能將繼續快速增長,初步預計至2021年底,我國環氧乙烷產能將達到652萬噸,而需求量難超300萬噸,考慮地域性及不能大規模地進行國際貿易,未來我國環氧乙烷行業競爭將更加嚴峻。

表:國內環氧乙烷主要生產商產能(萬噸/年)

|

企業名稱 |

產能 |

|

中石化 |

170.5 |

|

中石油 |

62 |

|

三江化工 |

50 |

|

泰興金燕 |

26 |

|

中海殼牌 |

21 |

|

奧克化學(揚州) |

20 |

|

江蘇斯爾邦 |

18 |

|

福建聯合 |

18 |

|

南京德納 |

16 |

|

吉林眾鑫 |

12 |

|

聯泓昊達 |

12 |

|

其他 |

50.5 |

|

總計 |

476 |

|

數據來源:金聯創 | |

近幾年我國環氧乙烷民營企業大量參與,商品環氧乙烷產能迅速擴張,產能過剩情況日益嚴峻。當前我國環氧乙烷產能中以中石化、中石油為主要供應商,民企中以三江化工、泰興金燕、江蘇斯爾邦為代表。從供應量來看,國有石油化工企業合計產能為232.5萬噸,占比49%,民營化工企業產能總計157萬噸,占比33%。目前國有石化企業仍占據市場主導地位,企業競爭力及定價話語權較強。民營化工企業中以產能較大且投產時間較早者市場競爭力較大。

另外企業競爭力還體現在下游配套的附加值產品上。在環氧乙烷行業產能過剩的情況下,企業下游配套高附加值的產品成為了未來產業鏈發展的趨勢。然而當前環氧乙烷生產企業中配套下游產能的較少,僅有少部分企業配套了下游聚羧酸減水劑單體、乙醇胺、乙二醇醚等,雖然對于整體市場供應的消耗量較為有限,但在環氧乙烷供應過剩的情況下自用生產下游,對于企業平衡風險具有一定積極作用。

二、供應商的議價能力: 原料地位穩固 話語權較強

供應商的議價能力分析,主要分析環氧乙烷的原料供應商,對于環氧乙烷生產商而言處于怎樣的產業鏈地位。目前我國環氧乙烷企業多數自有原料乙烯,自有煉化裝置生產乙烯的環氧乙烷產能占到68%,其次是外采乙烯的環氧乙烷產能占比19%,自有MTO甲醇制乙烯的環氧乙烷產能占比13%。隨著近幾年MTO/CTO工藝的不斷成熟,部分乙烯使用企業實現自給自足,不再消耗市場乙烯產量。

環氧乙烷的生產方法,按生產工藝分主要有兩種:氯醇法和乙烯直接氧化法。按原料不同又分為:乙烯(石油)法、MTO法及酒精法。國內環氧乙烷工藝有90%屬于乙烯直接氧化,另外有10%屬于酒精法工藝生產。在環氧乙烷的主要生產工藝中,原料包括乙烯和氧氣,及少部分催化劑和化學品。目前行業平均情況為:0.8噸乙烯,其他氧氣、催化劑、人工、水、電等成本按噸耗1500元/噸計。從環氧乙烷單耗可以看到,主要原料是乙烯,因此對于環氧乙烷生產商而言,主要的原料供應商就是乙烯生廠商。

中國乙烯產能穩定增長,能力構成以油基為主,煤基為輔。2017年,國內乙烯總產能達到2455.5萬噸/年,總產量估計為1824萬噸,開工率約74.3%。2018年乙烯產能繼續增長,開工率有所回升。2018年總產能達到2605.5萬噸/年,同比增長6.1%。2020年前乙烯產能將繼續增長,“十三五”期間仍是乙烯產能投產的高峰期,以石腦油為主要原料的數個百萬噸級乙烯裝置將集中投產,煤(甲醇)基烯烴在油價回暖期將重新投入運行。

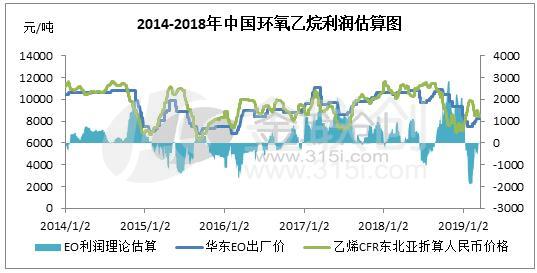

環氧乙烷利潤水平主要取決于產品的銷售價格及原材料乙烯價格的價差。擁有上游配套原料產品、循環經濟、銷售渠道優勢的企業將保持較高的利潤率水平。目前的市場價格基本可以反映外采乙烯廠家的成本,但對于自供乙烯以及MTO來說并不能直接反應其成本,MTO的原料是甲醇,自供乙烯的成本一般是石化企業自主煉化配套,從石腦油開始裂解裝置,所以從成本來看,自供乙烯的環氧乙烷成本一定是*低的,利潤水平要更高一些。

從中國乙烯下游分布情況,可以看到乙烯主要下游是聚乙烯,其次是乙二醇和聚氯乙烯,環氧乙烷僅占乙烯下游消費量的9%左右,相對于乙烯其他下游明顯偏小,因此對于乙烯行業而言,環氧乙烷的需求占比有限。另外,從乙烯的自身供應面來看,由于乙烯為靠近上游的化工原料,生廠商均為大型煉化企業,就目前國內生產分部來看,中石油及中石油系統企業為主要供應商,因此作為環氧乙烷原料供應商,乙烯生產商具有一定的優勢地位,一方面環氧乙烷在乙烯的需求比重中占比有限,另外乙烯主力生廠商為中石化中石油系統,定價話語權較強。所以,乙烯-環氧乙烷行業的供應商議價能力重心主要集中在乙烯廠商,上游的地位較為穩固。

三、購買者的議價能力:數量對比懸殊 定價歸于原料

下面我們看一下環氧乙烷下游行業,在購買環氧乙烷時擁有怎樣的議價能力。

據不完全統計,2018 年我國環氧乙烷下游實際消費量約在 281萬噸附近,從上圖可見,環氧乙烷主要下游消費領域是聚羧酸減水劑單體和非離子表面活性劑行業,約占環氧乙烷實際消費的43%和35%,可以預估2018年聚羧酸減水劑單體行業對環氧乙烷的年消費量在121萬噸,非離子表面活性劑行業對環氧乙烷的年消費量在98萬噸上下。其次是乙醇胺行業,占比11%,下面我們主要以聚羧酸減水劑單體和非離子表面活性劑兩個行業分析對環氧乙烷的議價能力。

作為環氧乙烷*大下游消費領域,聚羧酸減水劑單體行業生產企業較為分散,對于環氧乙烷的議價能力薄弱。2018年,中國聚羧酸減水劑單體生產的企業約50家,總產能約280.00萬噸/年,產量約138.00萬噸。其中具有代表性的企業有奧克化學股份有限公司、三江化工有限公司、浙江皇馬化工集團有限公司、吉林眾鑫化工有限公司、遼寧科隆精細化工股份有限公司、聯泓新材料科技有限公司、上海東大化學有限公司等。上述幾家主要企業總產能占比50%左右,因奧克、三江、眾鑫及聯泓新材料均自有上游配套乙烯裝置,不存在議價能力之說。而除此之外需要外采環氧乙烷的企業,和數十家產能在1-3萬噸不等的中小企業,尤其是在環氧乙烷大漲大跌的行情下,多數單體中小工廠虧損慘重。所以對于聚羧酸減水劑單體行業來說,對于環氧乙烷的議價能力偏弱。

非離子表面活性劑行業作為環氧乙烷的第二大下游,產業集中度也較低。據統計,2018年我國有能力生產非離子表面活性劑的企業達到600多家,產能230.00萬噸/年,規模以上的企業數量占比很少。目前國內主要非離子表面活性劑生產企業有遼寧華興化學品公司、三江化工、桐昆集團恒隆化工有限公司 、江蘇海安石油化工公司、吉化公司電石廠、 上海錦山化工有限公司、江蘇聯泓科技有限公司和江蘇斯爾邦石化有限公司。上述幾家主要企業總產能占比50%以上,但仍有多數中小企業產能規模在1-2萬噸,更有不少規模在千噸級的企業,所以對于非離子表面活性劑行業來說,對于環氧乙烷的議價能力更低。

總體來看,雖然聚羧酸減水劑單體及非離子表面活性劑兩大行業消費環氧乙烷的比例達到近80%,但是由于企業數量較多,地域分布也較為分散,與環氧乙烷行業相比,作為購買者基本沒有定價話語權,在環氧乙烷價格大幅波動調整時,下游工廠只能被動接受,要么選擇停產降負,要么轉嫁成本至下游,基本無法改變環氧乙烷的定價規則。

四、新進入者的威脅:產能增速放緩 市場緩慢出清

近幾年伴隨部分民營企業的大量投產,我國環氧乙烷產能迅速擴張,2012-2018年中國環氧乙烷產能年均增速達18.8%。而下游需求增速緩慢,傳統下游需求量表現穩定,新型下游產業發展緩慢,致使環氧乙烷行業供需過剩情況日益嚴峻。

*近幾年由于競爭激烈、環保、城市規劃等因素,一些企業選擇退出,目前來看,后期新建裝置均將有配套下游裝置。當前環氧乙烷已進入去產能化的調整期,小產能、老舊以及盈利能力較差的裝置,逐漸面臨被淘汰的可能。近幾年部分民營企業小產能裝置持續處于關停狀態,如玉皇化工、開元生化等。

從目前環氧乙烷產能分部來看,華東、華南、東北地區產能較為集中。尤其華東地區產能*大,占比達51%,供應過剩情況嚴重。2018年新增產能包括中海殼牌2期新建的15萬噸/年裝置,以及上海石化擴能部分,另外泰興金燕20萬噸/年裝置也于2018年11月投產。因新增產能大多分布在華東,導致華東地區環氧乙烷產能在全國產能中的占比進一步增大。未來新增產能來看,除部分先前已有計劃產能外, 加上“十三五” 期間國內大型煉化一體化項目中乙烷裂解制乙烯項目中包含的環氧乙烷產能,至2022年我國計劃新增產能至少187萬噸/年,華東、華南仍是主要集中地。其中華東地區包括衛星石化、浙江石化、煙臺萬華計劃新增產能共計102萬噸,華南地區包括泉州石化、中石油化工(欽州)產業園、中科合資廣東煉化一體化、福建古雷共計75萬噸,華北地區滄州黃驊(三瑞新材料)新增產能10萬噸。

表:中國環氧乙烷生產商新增裝置產能數據(萬噸/年)

|

企業名稱 |

產能 |

投產時間 |

|

滄州黃驊(三瑞新材料) |

10 |

未知 |

|

浙江石化(一體化) |

15 |

規劃 |

|

福建古雷(一體化) |

10 |

規劃 |

|

煙臺萬華 |

15 |

2021年 |

|

泉州石化(一體化) |

20 |

2020年或以后 |

|

衛星石化(輕烴綜合利用) |

72 |

規劃 |

|

中石油化工(欽州)產業園(一體化) |

20 |

規劃 |

|

中科合資廣東煉化一體化(一體化) |

25 |

規劃 |

|

合計 |

187 |

—— |

|

數據來源:金聯創 | ||

由于環氧乙烷強烈的地域性,新增產能必須有新增下游產業配套消耗。新階段投產的環氧乙烷裝置均可與乙二醇切換生產,雖然此靈活性對于產業鏈平衡風險具有明顯積極作用,但考慮乙二醇行業景氣度有所下降,尤其2019年以來因供應過剩導致的價格大幅下滑,可見環氧乙烷轉產乙二醇轉嫁風險的意義正在逐漸減小。反觀環氧乙烷直接下游行業,*大下游聚羧酸減水劑單體行業,目前也處于供應過剩狀態,伴隨房地產行業的興衰下游減水劑行業也進入了冷卻階段;另一大下游非離子表面活性劑行業同樣景氣度不高,因市場競爭比較激烈,部分技術水平較低、產品單一、研發能力不強的表面活性劑企業逐漸被迫減產甚至停產,而一些高技術含量、高產品質量以及具有特殊功能的特種表面活性劑品種仍顯不足。但是因企業資金及研發能力等問題,產品更新換代步伐緩慢。總體來看,環氧乙烷行業新進入者的勢能一般,面對行業產能過剩的背景下,自身配套新型且高附加值的下游產業鏈是未來行業穩價發展的關鍵。

五、替代品的威脅: 化工原料必需品 主要領域無可替代

嚴格意義上來說,環氧乙烷是一種基礎化工原料,屬于危險品,且屬于有害物質,談替代品比較牽強。從用途方面來說,環氧乙烷廣泛應用于洗染、電子、醫藥、農藥、紡織、造紙、汽車、石油開采與煉制等眾多領域,是一系列重要的特種化學品,其中*主要的是聚羧酸減水劑聚醚單體,主要用于高鐵、公路和房地產領域;其次是表面活性劑,合成洗滌劑、非離子表面活性劑、抗凍劑、乳化劑以及縮乙二醇類產品,也用于生產增塑劑、潤滑劑、橡膠和塑料等;另外是乙醇胺、聚醚多元醇、乙二醇醚等化學品。

從主要下游聚羧酸減水劑單體來看,原料中環氧乙烷占比95%左右,暫無替代品可言;表面活性劑AEO-9以十二烷基醇或十八烷基醇和環氧乙烷為原料,NP-10則是壬基酚和環氧乙烷(EO)加成而得。對于兩大主要非離子表面活性劑來說原料環氧乙烷暫無產品可以替代;乙醇胺是由環氧乙烷和氨水(20%左右)反應制得,經過縮合及蒸餾分別得到一乙醇胺、二乙醇胺和三乙醇胺,在乙醇胺領域原料環氧乙烷目前也無替代品可尋。所以從環氧乙烷的替代品威脅來看,暫無產品能取代環氧乙烷的地位。

綜上我們通過波特五力模型分析了環氧乙烷行業現狀及產業鏈發展趨勢,通過分析可見,環氧乙烷現有企業之間的競爭較為激烈,雖然國有石化企業仍占主導地位,但伴隨民企大量參與未來同行業之間的競爭將變得更加激烈,市場原有供需局面勢必被打破,在市場份額競爭角逐下行業利潤水平也將受到威脅,而環氧乙烷作為供應商的議價能力也將由于供需結構的轉化逐漸弱化。相應下游工廠因供應商的增加及分散對原料的議價能力也有提升趨勢。從替代品角度來看,環氧乙烷在其大多數應用領域是無可替代的。所以,綜合來看,中國的環氧乙烷行業產能過剩的局面難以逃避,為緩解及縮短產能過剩為行業帶來的壓力,產業鏈上下游更應提前考慮合理布局,上下游企業協同發展,在進一步優化傳統下游行業的基礎上,加大力度開發新型下游需求,以保證環氧乙烷產業鏈長足穩健的發展。

標簽:

相關資訊

- 2024年1-11月塑料制品行業生產情況

- 2024年1-11月電子信息制造業運行情況

- 2024年9月我國擠出吹塑機出口1611.64萬美元,同比增長16.14%

- 電子行業64項推薦性國家標準報批公示

- 2024年10月我國注塑機出口19369.97萬美元,同比增長43.30%

- 2024年10月我國擠出吹塑機出口1678.47萬美元,同比增長18.60%

- 2024年10月我國激光測距雷達出口965.99萬美元,同比下降27.41%

- 2024年1-10月塑料制品行業生產情況

- 2024年11月我國塑料造粒機出口1507.55萬美元,同比下降26.38%

- 2024年11月我國激光測距雷達出口1359.51萬美元,同比下降23.04%

2、如涉及作品內容、版權和其它問題,請在30日內與本網聯系,我們將在第一時間作出適當處理!有關作品版權事宜請聯系:+86-571-88970062